Was versteht man unter Factoring?

Factoring ist eine Finanzdienstleistung, bei der ein Unternehmen (der Factoring-Kunde) seine offenen Forderungen aus Lieferungen und Leistungen an einen Finanzdienstleister (den Factor) verkauft. Es ist eine smarte Finanzierungslösung, bei der Unternehmen innerhalb kürzester Zeit den Großteil des Rechnungsbetrags erhalten.

Wer profitiert beim Factoring? Ein Gewinn für alle!

Factoring ist eine clevere Finanzierungsform für Unternehmen, bei der drei Parteien zusammenarbeiten – und alle haben klare Vorteile:

- Ihr Unternehmen (der clevere Verkäufer): Sie haben hart gearbeitet und eine Rechnung gestellt. Anstatt jetzt lange auf Ihr Geld zu warten, verkaufen Sie diese Rechnung an den Factor und bekommen Ihr Kapital sofort! Schluss mit Liquiditätsengpässen!

- Ihr Kunde (der zuverlässige Zahler): Ihr Kunde erhält wie gewohnt seine Rechnung. Der einzige Unterschied (beim offenen Factoring) ist, dass er diese bequem an den Factor bezahlt. In manchen Fällen können Sie ihm durch Ihre verbesserte Liquidität sogar flexiblere Zahlungsziele anbieten!

- Das Factoring-Unternehmen (Ihr starker Finanzpartner): Der Factor kauft Ihre Forderungen und stellt Ihnen sofort das benötigte Kapital bereit. Er übernimmt (je nach Factoringvertrag) auch das Debitorenmanagement und das Risiko von Zahlungsausfällen.

Das Ergebnis: Factoring ist eine Win-Win-Win-Situation! Ihr Unternehmen kommt sofort an sein Geld, Ihr Kunde zahlt bequem und der Factor ermöglicht diesen reibungslosen Ablauf.

Mit Factoring verwandeln Sie Ihre Rechnungen in sofortiges Kapital!

Zusammengefasst: Factoring beschleunigt Ihren Cashflow, reduziert Ihr Risiko (beim echten Factoring) und entlastet Ihre Verwaltung – damit Sie sich auf das Kerngeschäft Ihres Unternehmens konzentrieren können!

So funktioniert der Forderungsverkauf:

- Rechnung stellen & sofort profitieren: Sie erbringen Ihre Leistung oder liefern Ihre Ware und stellen wie gewohnt eine Rechnung an Ihren Kunden (Debitor). Der Clou: Anstatt jetzt wochenlang auf die Zahlung zu warten, leiten Sie eine Kopie dieser Rechnung an Ihren Factoring-Partner weiter.

- Bonitätsprüfung & Ankauf Ihrer Forderung: Der Factor prüft kurz die Bonität Ihres Kunden (um das Risiko einzuschätzen). Fällt die Prüfung positiv aus, kauft der Factor Ihnen die Forderung ab – in der Regel bis zu 90% des Rechnungsbetrags werden Ihnen innerhalb von 24-48 Stunden ausgezahlt.

- Ihr Geld ist da – sofortige Liquidität: Der vereinbarte Betrag wird umgehend auf Ihrem Geschäftskonto gutgeschrieben. Sie müssen nicht länger auf das Zahlungsverhalten Ihrer Kunden warten, um über Ihr verdientes Geld zu verfügen.

- Der Factor kümmert sich um die Zahlung (optional): Je nach Art des Factorings übernimmt der Factor nun das Debitorenmanagement.

- Ihr Kunde zahlt an den Factor: Ihr Kunde (Debitor) wird über den Forderungsverkauf informiert (beim offenen Factoring) und zahlt den ausstehenden Betrag direkt an den Factor. Beim stillen Factoring zahlt der Kunde weiterhin an Sie, und Sie leiten das Geld dann an den Factor weiter.

- Auszahlung des Restbetrags (nach Zahlungseingang): Sobald Ihr Kunde die Rechnung vollständig an den Factor bezahlt hat, erhalten Sie den restlichen Betrag (abzüglich der Factoringgebühr und eventueller Zinsen für die Vorfinanzierung).

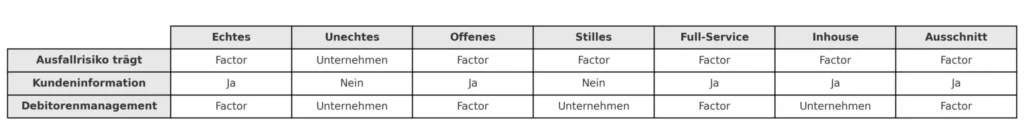

Die wichtigsten Factoring-Arten im Vergleich – Welche passt zu Ihrem Unternehmen?

Factoring ist nicht gleich Factoring. Je nach Unternehmensstruktur und Zielen bieten sich unterschiedliche Varianten an. In diesem Überblick erfahren Sie, welches Factoring-Verfahren am besten zu Ihrem Unternehmen passt und wie Sie gezielt von deren Vorteilen profitieren können.

- Echtes Factoring (mit Ausfallschutz)

Ideal für Unternehmen, die sich vor Zahlungsausfällen schützen möchten: Der Factor übernimmt das volle Ausfallrisiko. Besonders geeignet bei unsicheren Kundenstrukturen oder internationalem Geschäft. - Unechtes Factoring (ohne Ausfallschutz)

Günstiger, aber risikobehafteter: Sie erhalten zwar sofort Liquidität, tragen aber das Risiko bei Zahlungsausfällen selbst. Sinnvoll, wenn Ihre Kunden als sehr zuverlässig gelten. - Offenes Factoring

Transparente Lösung: Ihre Kunden wissen vom Forderungsverkauf und zahlen direkt an den Factor. Diese Variante eignet sich gut für Unternehmen mit guter Kundenbindung und klarer Kommunikation. - Stilles Factoring

Diskrete Alternative: Ihre Kunden bemerken vom Forderungsverkauf nichts. Das Geld fließt weiter an Sie, der Factor agiert im Hintergrund. Oft in Branchen mit sensiblen Kundenbeziehungen gewählt. - Full-Service Factoring

Rundum-sorglos-Paket: Finanzierung, Debitorenmanagement und Ausfallschutz in einem. Perfekt für Unternehmen, die Prozesse auslagern und Ressourcen sparen möchten. - Inhouse-Factoring

Finanzierung ohne Service: Sie erhalten Liquidität, behalten aber die Kontrolle über das Mahnwesen und Forderungsmanagement. Gut für Unternehmen mit eigener Buchhaltungsstruktur. - Ausschnittsfactoring

Flexibel und individuell: Sie verkaufen nur ausgewählte Forderungen – z. B. bestimmte Kunden oder Branchen. Geeignet, wenn nicht alle Forderungen factoringfähig oder sinnvoll sind. - Exportfactoring

Für den internationalen Handel: Absicherung gegen Währungsrisiken, Länderunsicherheiten und längere Zahlungsziele. Besonders wichtig beim Verkauf an ausländische Kunden. - Reverse Factoring (Lieferantenfinanzierung)

Dreht den Spieß um: Nicht Sie verkaufen Forderungen, sondern Ihre Lieferanten – mit Ihrer Unterstützung. Große Unternehmen stärken so ihre Lieferkette und erhalten Skontovorteile.

Übersichtstabelle der Merkmale beim Factoring:

Übersichtstabelle der Merkmale beim Factoring:

Mehr detaillierte Informationen zu Sonderformen und Arten.

Die wichtigsten Vorteile und Nachteile beim Factoring

Factoring ist weit mehr als nur eine Finanzierungsalternative – es ist ein strategisches Instrument, mit dem kleine und mittelständische Unternehmen ihre finanzielle Stabilität sichern und ihr Wachstum gezielt vorantreiben können.

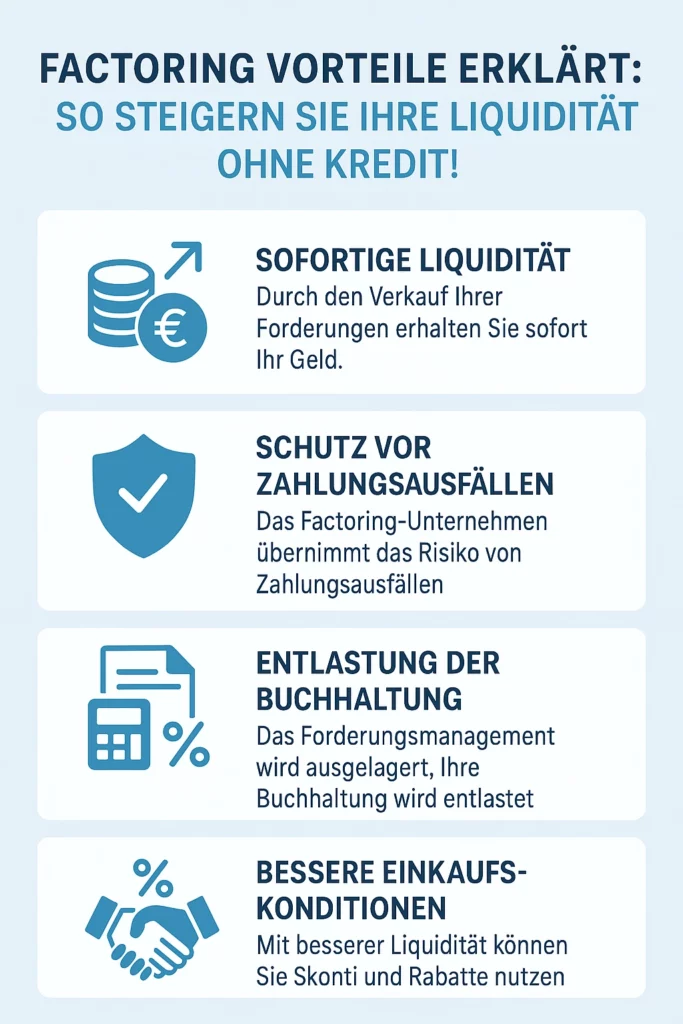

4 wichtige Vorteile für KMU

Sofortige Liquidität – ohne Wartezeit auf Kundenzahlungen

Durch den sofortigen Verkauf offener Forderungen erhalten Sie binnen 24–48 Stunden Liquidität. Das ermöglicht Ihnen z. B.:

- Skonto beim Einkauf zu nutzen,

- neue Aufträge anzunehmen oder

- Betriebsmittel stressfrei zu finanzieren.

Flexibilität und Skalierbarkeit

Factoring wächst mit Ihrem Umsatz. Besonders in Wachstumsphasen bleibt Ihre Liquidität konstant – unabhängig davon, wie schnell Ihr Kundenstamm wächst.

Factoring wächst mit Ihrem Umsatz. Besonders in Wachstumsphasen bleibt Ihre Liquidität konstant – unabhängig davon, wie schnell Ihr Kundenstamm wächst.

Schutz vor Zahlungsausfällen – Risiko ausgelagert

Beim echten Factoring übernimmt der Factor das komplette Ausfallrisiko. Sie müssen sich nicht mehr um säumige Zahler sorgen – das gibt Planungssicherheit und schützt Ihre Bilanz.

Entlastung Ihrer Buchhaltung – Fokus auf das Wesentliche

Das Forderungsmanagement (inkl. Mahnwesen und Inkasso) wird ausgelagert. Ihr Team spart Zeit, reduziert Kosten und kann sich auf die eigentlichen Unternehmensziele konzentrieren.

Nachteile ohne Factoring – typische Engpässe für KMU

Gerade kleine und mittlere Unternehmen (KMU) geraten schnell unter Druck, wenn Kunden sich mit dem Bezahlen Zeit lassen. Ohne Factoring kann das zu echten Problemen führen:

- Weniger Geld auf dem Konto: Wenn Rechnungen erst Wochen oder Monate später bezahlt werden, fehlt oft die nötige Liquidität für laufende Kosten.

- Schwierige Planung: Ohne klare Zahlungseingänge wird es schwer, verlässlich zu planen – ob für den nächsten Monat oder das ganze Jahr.

- Gefahr von Zahlungsausfällen: Wenn Kunden gar nicht zahlen, bleibt das Unternehmen auf den Kosten sitzen – das kann richtig teuer werden.

- Hoher Verwaltungsaufwand: Mahnungen schreiben, hinter Zahlungen herlaufen oder Inkasso beauftragen kostet Zeit und Nerven.

- Kaum Spielraum für Wachstum: Wer sein Geld nicht rechtzeitig bekommt, kann weniger investieren – zum Beispiel in neue Projekte, Mitarbeiter oder größere Aufträge.

Fazit:

Ohne Factoring wird es für viele KMU unnötig kompliziert. Mit der passenden Finanzierungslösung lassen sich viele dieser Hürden umgehen – damit sich Unternehmer wieder auf das konzentrieren können, was wirklich zählt: ihr Geschäft.

Factoring-Kosten auf einen Blick: Ihr Schlüssel zu mehr Liquidität

Die Kosten für Factoring sind individuell auf Ihr Unternehmen zugeschnitten, aber im Kern setzen sie sich aus drei Hauptkomponenten zusammen:

- Eine umsatzabhängige Factoringgebühr: Diese Gebühr deckt die Dienstleistungen des Factors ab (z.B. Ankauf der Forderungen, Debitorenmanagement) und variiert je nach Ihrem Umsatz, der Bonität Ihrer Kunden und der Art des Factorings.

- Zinsen für die sofortige Auszahlung: Wenn Sie die Liquidität aus Ihren Rechnungen sofort nutzen möchten, fallen Zinsen für den Zeitraum der Vorfinanzierung an. Diese sind oft mit Kontokorrentzinsen vergleichbar.

- Ggf. geringe Prüfgebühren: Für die Absicherung gegen Zahlungsausfälle prüft der Factor die Bonität Ihrer Kunden, wofür in einigen Fällen geringe Gebühren anfallen können.

Ihr Mehrwert:

- Transparenz: Verstehen Sie die Kostenstruktur und vermeiden Sie versteckte Gebühren.

- Planbarkeit: Die Kosten sind größtenteils variabel und orientieren sich an Ihrem Umsatz.

- Individuelle Lösungen: Die genauen Kosten werden auf die Bedürfnisse und die Situation Ihres Unternehmens zugeschnitten.

Der entscheidende Vorteil: Factoring schafft sofortige Liquidität, optimiert Ihr Debitorenmanagement und kann Sie vor Zahlungsausfällen schützen. Die Kosten dafür sollten Sie immer im Verhältnis zu diesen deutlichen Vorteilen sehen.

Vergleichen Sie jetzt auf dem Portal die Factoring-Anbieter sowie deren Angebote und finden Sie die optimale Factoring-Lösung für Ihr Unternehmen!

Neuigkeiten aus der Welt des Factorings

Wichtiges und Informationen zu der smarten Rechnungsfinanzierung allgemein.

Warum Factoring gerade in Krisenzeiten wichtig ist

Factoring in Krisenzeiten. Wirtschaftliche Unsicherheiten und globale Krisen stellen Unternehmen vor beispiellose Herausforderungen. Plötzlich sinkende Umsätze, zögerliche Kunden und die Angst vor Zahlungsausfällen können selbst etablierte Geschäftsmodelle ins Wanken bringen.

Effektive Liquiditätssicherung für Unternehmen

Liquiditätssicherung: In wirtschaftlich unsicheren Zeiten ist die Sicherung der Liquidität für Unternehmen von entscheidender Bedeutung, um operationale Stabilität und Wachstum zu gewährleisten. Hier sind einige effektive Strategien, die Unternehmen implementieren können, um ihre finanzielle Stabilität zu wahren und sogar zu verbessern.

Trends im Factoring: Von Digitalisierung bis soziale Verantwortung

Factoring, eine bewährte Methode zur Finanzierung und zum Risikomanagement, entwickelt sich kontinuierlich weiter, um den dynamischen Anforderungen moderner Unternehmen gerecht zu werden.

Wichtige Fragen zum Factoring (FAQ)

Non-Recourse Factoring bedeutet, dass das Risiko bei einem Zahlungsausfall komplett auf das Factoring-Unternehmen übergeht. Der Unternehmer trägt keine Haftung, wenn der Kunde nicht zahlt und bekommt trotzdem sein Geld.

Vorteile: Schneller Liquiditätszufluss, Schutz vor Zahlungsausfällen, weniger Verwaltungsaufwand.

Nachteile: Kosten für das Factoring, nicht jeder Kunde oder Forderung wird akzeptiert.

Factoring lohnt sich bei längeren Zahlungszielen, hohem Forderungsvolumen und wenn schnelle Liquidität wichtig ist – z. B. für Wachstum oder Engpassüberbrückung.

Factoring ist oft nicht möglich, wenn Kunden sehr schlechte Bonität haben, Rechnungen nicht eindeutig sind oder der Unternehmer sehr wenige oder unregelmäßige Rechnungen stellt.

– Echtes Factoring (mit Risikoübernahme durch den Factor)

– Unechtes Factoring (ohne Risikoübernahme durch den Factor)

– Offenes Factoring (Kunde wird über den Forderungsverkauf informiert)

– Stilles Factoring (Kunde wird nicht über den Forderungsverkauf informiert)

Es fallen meist zwei Kostenarten an:

– Factoring-Gebühr (für den Service, ca. 0,5–3 %)

– Zinsen (für die vorgestreckte Summe, abhängig vom Betrag und der Dauer)

1. Finanzierung

2. Delkredere (Schutz vor Zahlungsausfall)

3. Debitorenmanagement (Verwaltung der Forderungen)

Beispiel: Ein Handwerksbetrieb verkauft eine Rechnung an einen Factor. Dieser zahlt 90 % sofort aus. Der Kunde zahlt später direkt an den Factor.

Auch Dienstleister, Online-Shops oder Großhändler nutzen Factoring oft.

Hier trägt der Verkäufer das Risiko, wenn der Kunde nicht zahlt. Beim unechten Factoring bleibt das Ausfallrisiko beim Unternehmer selbst. Der Factor kauft die Forderung an und bevorschusst diese, aber der Unternehmer muss den Betrag zurückzahlen, wenn der Kunde nicht zahlt.

Nein, Inkasso ist die Beitreibung von überfälligen Forderungen. Factoring betrifft aktuelle Rechnungen, die noch nicht fällig sind – mit sofortiger Auszahlung.

Ein Factoring-Unternehmen verdient durch Gebühren und Zinsen auf den vorgestreckten Rechnungsbetrag. Diese Kosten zahlt der Unternehmer für den Service.